КРИЗИС СОВРЕМЕННОГО ТИПА

Каковы последствия краха банка Кремниевой долины для мира финансов и венчурного капитала

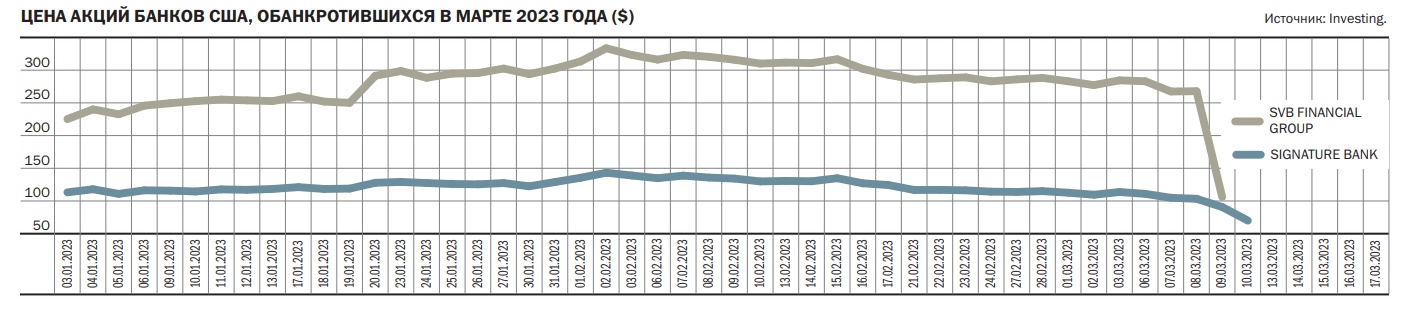

13 марта 2023 года стало «черным понедельником» для американской банковской системы и для банков по всему миру. Чрезвычайно быстрое и неожиданное банкротство сразу трех банков в США — Silicon Valley Bank, Silvergate и Signature Bank — с активами, превышающими $300 млрд, стало крупнейшим с кризиса 2008 года.

— Верите ли, мессир… — задушевным голосом начал Бегемот.

— Нет, не верю,— коротко ответил Воланд.

— Мессир, клянусь, я делал героические попытки спасти все, что было можно, и вот все, что удалось отстоять.

— Ты лучше скажи, отчего Грибоедов загорелся? — спросил Воланд.

Оба, и Коровьев и Бегемот, развели руками, подняли глаза к небу, а Бегемот вскричал:

— Не постигаю! Сидели мирно, совершенно тихо, закусывали…

Из 29-й главы романа М. А. Булгакова «Мастер и Маргарита»

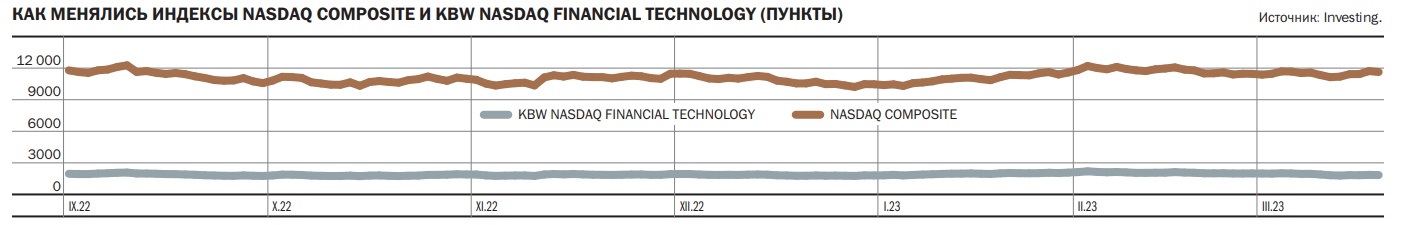

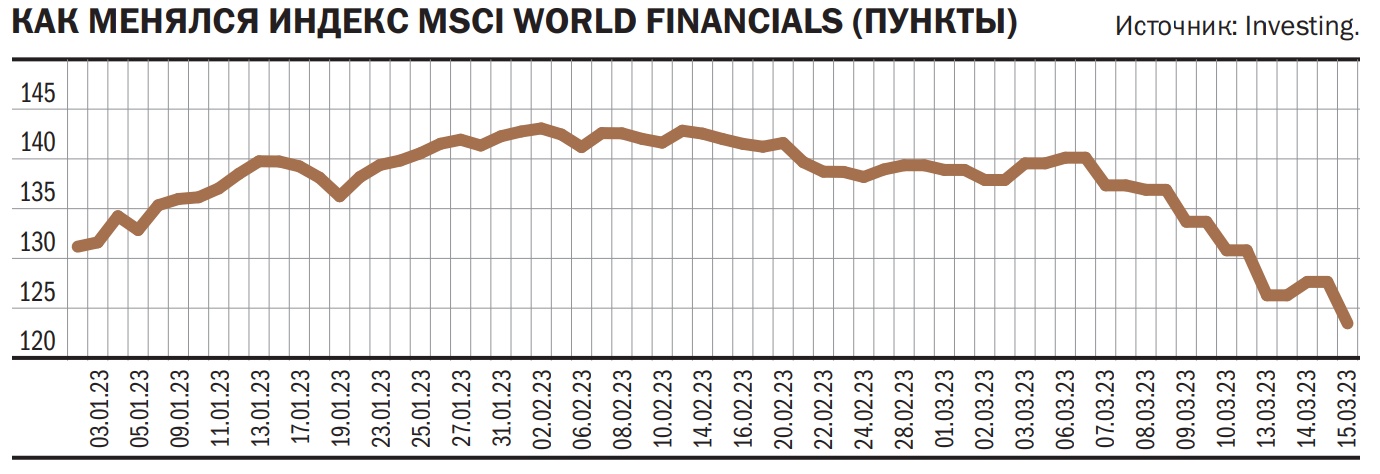

Внезапное банкротство трех американских банков привело к панике среди инвесторов и вкладчиков, обрушило капитализацию американского банковского сектора на $645 млрд и вызвало опасения за судьбу банков по обе стороны Атлантики. И это при том, что ФРС США еще в воскресенье 12 марта, до открытия рынков, выступила с заявлениями о поддержке вкладчиков Silicon Valley и механизмах предоставления ликвидности, а президент США пообещал оказать помощь и ужесточить банковское регулирование.

Silicon Valley Bank (SVB) позиционировал себя как универсальный «финансовый супермаркет» для визионеров постиндустриальной экономики, став для технологического сектора в разных частях света важным финансовым партнером, кредитором и управляющим активами и валютами. Клиентами банка были компании и специалисты, работающие в сфере высоких технологий, частного капитала, венчурного капитала, биомедицины и виноделия премиум-класса. SVB работал с 44% венчурных компаний США в области технологий и здравоохранения, которые стали публичными, и был базовым банком для стартапов, поддерживаемых самыми известными венчурными компаниями Кремниевой долины.

По состоянию на 31 декабря 2022 года 56% кредитного портфеля SVB составляли кредиты венчурным компаниям и компаниям прямых инвестиций, 14% — ипотечные кредиты для крупных компаний и частных лиц, а 24% его кредитов было предоставлено технологическим и медицинским компаниям, в том числе 9% всех кредитов было выдано начинающим компаниям на ранних стадиях и на стадии роста.

В феврале 2023 года Forbes поставил SVB на 20-е место в списке «Лучших банков Америки» с рентабельностью собственного капитала 13,8%. В начале марта 2023 года Moody’s Investors Service оценило кредитный портфель банка SVB как консервативный и высокоэффективный.

Процветание бизнеса Кремниевой долины и недавний бум IT-индустрии и сектора высоких технологий в целом обеспечивали благополучие и успех Silicon Valley Bank. За последние десять лет частные инвестиционные компании вложили в американскую экономику $6 трлн. Со времен кризиса 2008 года объем венчурного капитала увеличился более чем в четыре раза, превысив $1 трлн, а в компаниях, связанных с венчурным капиталом, на текущий момент работает около 4 млн человек, что почти в десять раз больше, чем в 1990 году.

SVB был не единственным банком, поддерживающим сектор высоких технологий по всему миру, но он был очевидным лидером на этом рынке. Банк Кремниевой долины — Silicon Valley Bank — был основан в 1983 году, просуществовал 40 лет и умер за 44 часа, оставив безутешных инвесторов горевать о своих деньгах и о судьбе технологического сектора. RIP.

Признак системного кризиса

Bloomberg пишет, что Silicon Valley Bank, Silvergate и Signature Bank погубило слияние несчастий не в последнюю очередь из-за того, что процентные ставки, так долго сохранявшиеся на исторических минимумах, стали резко расти. Криптовалютная волатильность также сыграла негативную роль.

Крах 16-го по величине банка США продолжает ощущаться не только в Штатах, но и по всему миру. И хотя американские регулирующие органы быстро предприняли шаги, чтобы «укрепить скотчем» падающий «карточный домик» раздувшейся на дешевых деньгах финансовой системы и остановить обрушение, череда банкротств на этом списке не ограничится и распространится на целый ряд стран. Потряс Альпы и напугал состоятельных людей, банковских чиновников и всю Европу вместе с Ближним Востоком швейцарский банк Credit Suisse, а в США гадают, кто будет следующим Lehman.

И, к несчастью для банковского сектора, регуляторы как в Соединенных Штатах, так и в Европе пока не знают никаких иных действенных мер для предотвращения системного коллапса, кроме как предоставление дополнительной ликвидности, и это в ситуации, когда переизбыток денежных эмиссий центральных банков развитых стран уже привел к глобальной инфляции, грозящей перейти в гиперфазу, а затем в стагфляцию, и вылиться в мировой экономический кризис.

Во всем мире растет обеспокоенность по поводу влияния резкого повышения ставок на балансы банков. Стоимость низкодоходных активов постоянно падает, пузыри фондовых рынков подсдулись еще в прошлом году, принеся колоссальные убытки, а стоимость пассивов продолжает расти. В 2022 году банки США зафиксировали нереализованные убытки в размере $620 млрд по своим портфелям облигаций. В этом году растущие потери продолжают уничтожать капитал банковской системы.

Влиятельные международные организации, эксперты, аналитики и инвестгуру не первый год предупреждают, что дисбалансы финансовой системы, пузыри активов и повышение процентных ставок ФРС США и центральных банков стран G7 создают риски для мировой экономики. Крах SVB показал, как может выглядеть идеальный шторм; насколько опасно иметь концентрацию клиентской базы и не хеджировать риски; как самоубийственно не обращать внимание на несоответствие длинной дюрации активов, пусть и таких надежных, как Казначейские облигации США, и сроков фондирования короткими депозитами, в ситуации, когда отток вкладчиков заставляет продавать активы с убытком и рушит устойчивость банков!

Сложилась редкая ситуация, при которой с ростом процентных ставок начал быстро увеличиваться рыночный риск, приводящий сейчас к реализации кредитного риска, а не наоборот, как это часто бывало раньше.

Мертвая канарейка в шахте

До появления газоанализаторов шахтеры брали с собой в угольный забой клетку с канарейкой. Канарейки очень чувствительны к газам, в том числе метану и угарному газу, и гибнут даже от их незначительной концентрации в воздухе. Замолчавшая канарейка — это индикатор неминуемой смерти всех, кто находится в шахте, если не принять мер для спасения.

Крах американских банков в середине марта — это своего рода мертвая канарейка в угольной шахте. Банкротства произошли так быстро, что инвесторы задаются вопросом: способны ли регулирующие органы и центральные банки надежно управлять возникающими системными рисками? История стремительного падения SVB показывает, что кризисы теперь разворачиваются намного быстрее, чем в 2008 году. И в следующий кризис системное обрушение может произойти за считанные часы.

Ведущий аналитический центр США, специализирующийся на геополитических вопросах — RAND Corporation,— отметил в отчете, что «сочетание технологий и быстро распространяющихся убеждений вызвало кризис беспрецедентной скорости», что «кризис доверия всегда играл центральную роль при финансовых паниках, это как раз тот тип эмоций, который современные социальные сети способны усилить и повсеместно распространить». RAND напомнил: «В 2021 году популярное сообщество Reddit/WallStreetBets согласованными действиями вызвало резкий рост цен так называемых мемных акций, например, акций GameStop. Тот же тип сил может открыть новую эру вирусной финансовой паники».

Пока ни ФРС, ни SEC, ни аналитики Пентагона не знают, как реагировать на сочетание финансовых рисков и эффектов сетевых платформ. Но уже очевидно, что предоставление ликвидности банкам под залог ценных бумаг, что сейчас делает ФРС США, не решает проблему, а лишь усугубляет негативный финансовый эффект, вызванный расхождением срочности и стоимости активов и пассивов банков, и всего лишь на несколько месяцев отодвигает начало кризиса.

И, как отмечают аналитики RAND, «у регуляторов не будет нескольких необходимых дней, прежде чем общественность узнает о следующем крахе очередного Lehman. Стремительные банкротства банков также могут снизить эффективность политики, принятой после 2008 года, усугубив следующий кризис. Чтобы управлять системными рисками в таком высокоскоростном сценарии, регулирующим органам, возможно, потребуется предвидеть, по какому пути пойдет кризис, и встроить автоматические тормоза, чтобы замедлить его. Вероятно, не будет времени реагировать и влиять на скорость переговоров между регулирующими органами и банкирами».

Последствия для мира финансов

Несмотря на то что базовые процентные ставки в развитых странах растут уже больше года, несмотря на энергетический кризис, гонку вооружений и сотни миллиардов долларов и евро, уходящих в черную дыру Украины как напрямую, так и косвенно — из-за роста издержек евробизнеса и потребителей от разрыва связей с Россией и высоких цен на энергию, мировой экономике до сих пор удавалось избежать рецессии. Возможно, проблемы крупных западных банков — знак того, что рецессия неизбежна.

Финансовая система США занимает центральное место в архитектуре глобальных финансов, именно поэтому рынки и инвесторы по всему миру сфокусированы на проблемах американских банков. И вновь «первый Ангел вострубил…». В перестроенной и укрепленной после кризиса 2008 года мировой финансовой системе опять обнаружилась серьезная уязвимость.

Издержки длительного периода рекордно низких процентных ставок в США, в ЕС, в Японии и Британии, переизбытка дешевых денег и «тепличных условий» только предстоит осознать, учитывая, что реальная цена заимствований с поправкой на инфляцию пока еще не очень высока, но балансовые убытки уже начинают реализовываться. Наступает время недоверия и неприятия рисков. Очень опасное время для мировой экономики, привыкшей годами существовать в ситуации, когда совокупный спрос и рост ВВП поддерживались в значительной степени за счет заемных денег и бума бесконечного кредитования. Глобальный долг составляет рекордные $300 трлн, затраты на его обслуживание растут на десятки триллионов долларов в год. Эти деньги странам приходится либо изымать из своих экономик, либо полагаться на денежную эмиссию и реструктуризацию долгов.

Сейчас практически все рынки — как финансовые, так и сырьевые — находятся в зависимости от изменений в монетарной политике ФРС США и центробанков крупнейших стран, от состояния американской экономики, что ведет к изменению объемов производства товаров и услуг в остальном мире. В периоды финансовых кризисов потоки капиталов разворачиваются, мировое производство сокращается, товарооборот падает, нарастает социально-экономическая напряженность. И пока еще существующая глобализация сама по себе усугубляет масштаб кризиса и негативные эффекты для всей мировой экономики.

И если развитые страны — эмитенты резервных валют — еще способны решить проблемы за счет денежных эмиссий, то развивающиеся рискуют попасть в кабалу к своим кредиторам и на пороге банкротства и угроз безработицы и голода могут оказаться в безвыходной ситуации, когда придется отдавать свои экономики, месторождения, предприятия, природные и трудовые ресурсы, свою социально-политическую сферу в руки западных кредиторов, которые превратятся в новых (и старых) колонизаторов.

Предотвратить негативное для стран Глобального Юга развитие событий можно лишь срочным укреплением финансов стран БРИКС+, созданием информационно-финансовых систем, альтернативных SWIFT, для расчетов в национальных валютах и созданием синтетических резервных валют. Задача крупных незападных держав, прежде всего России, Китая, Индии, Бразилии и ЮАР, а также богатых стран Ближнего Востока, будет состоять не в том, чтобы помочь развивающимся странам рефинансировать долларовые долги, а в том, чтобы поддержать их экономики, не дать упасть производству и торговле, не дать свалиться в хаос.

Задача ФРС и других центробанков стран Запада и Японии — продолжать свои усилия по сдерживанию инфляции и не допускать появления новых финансовых горячих точек.

Предчувствие глобального кризиса, который еще можно предотвратить, повышает важность международной координации усилий и проведения разумной во всех смыслах денежно-кредитной политики, не допускающей не только резких скачков ставок и предложений ликвидности, но и использования доллара и евро, системы SWIFT, корреспондентских счетов и депозитариев в качестве оружия санкционных и гибридных войн.

Последствия для венчурного бизнеса и мира технологий

Технологии и стартапы невероятно важны для современной экономики. Согласно прошлогоднему отчету Всемирного экономического форума, до недавних потрясений на рынках стоимость, созданная стартапами во всем мире, была почти на одном уровне с совокупным ВВП стран G7, а объем мирового финансирования стартапов после пандемии превысил $600 млрд.

Теперь венчурные капиталы начинают иссякать, поскольку агрессивное повышение процентных ставок Федеральной резервной системой и другими центральными банками сокращает возможности инвесторов, делает их более осмотрительными на фоне опасений, что мировая экономика может столкнуться с рецессией. По данным венчурной компании Partech Partners, в 2022 году такое финансирование сократилось на 35%. Нечто подобное наблюдалось на нефтегазовом рынке в период с 2014 по 2019 год, когда падение нефтяных цен повлекло за собой массовый уход инвесторов из отрасли и нефтегазовая сфера потеряла до полутриллиона долларов инвестиций.

Теперь краски сгущаются еще больше. Bloomberg пишет: «Провал SVB обнажает скрытый системный риск финансовой машины технологического сектора. Крах банка Кремниевой долины заставил компании венчурного капитала и частных инвесторов по всему миру задуматься о том, что все они оказались беззащитны перед денежной машиной технологической индустрии». Последствия краха SVB почувствуют от Лондона до Сингапура. Стартапы беспокоятся, как платить сотрудникам и разработчикам.

После краха SVB примерно 180 технологических компаний направили письмо с призывом к канцлеру казначейства Великобритании Джереми Ханту вмешаться. «Потеря депозитов может нанести ущерб сектору и отбросить экосистему на 20 лет назад,— говорится в письме бизнесменов, с которым ознакомился Bloomberg.— Многие предприятия будут отправлены на принудительную ликвидацию в одночасье». Опасения заражения достигли Канады, Индии и Китая. У SVB имелись филиалы в Китае, Дании, Германии, Индии, Израиле и Швеции. Сейчас появляются опасения, что подобные банкротства банков могут уничтожить стартапы по всему миру без вмешательства правительства.

Технологические лидеры Азии пытаются оценить потенциальные последствия. «Влияние инцидента с SVB на технологическую отрасль не следует недооценивать»,— говорится в записке аналитиков China International Capital Corp. По их словам, депозиты и доступный капитал имеют решающее значение для технологических стартапов, потому что им обычно длительное время требуется много средств для оплаты значительных расходов, включая расходы на исследования и разработки и зарплату персонала. «Если эти денежные депозиты будут обесценены в процессе банкротства или реструктуризации, то технологические фирмы могут столкнуться с высокой напряженностью с денежными потоками,— пишет China International Capital Corp.— Не следует исключать и риски их банкротства».

Последствия для России

Усилиями Запада российская финансовая система все больше и больше выключается из архитектуры доллароцентричной глобальной финансовой системы. При всех негативных аспектах такой санкционной политики для взаимной торговли появляются и очевидные плюсы. Дисбалансы американской банковской системы и растущие риски финансовых рынков из-за повышения ставок ФРС не переходят границы Российской Федерации. Токсичный коллапс калифорнийского банка, а также ряда финансовых учреждений и технологических инвесторов Запада, уже не сможет нанести серьезного вреда российским банкам, как это было в 1998 и 2008 годах.

Падение американских банков и нарастание проблем у сектора высоких технологий происходит для Запада в очень неподходящий момент, когда противостояние с Китаем и Россией, а по сути — цивилизационная война, запускает новую гонку вооружений и острейшую конкуренцию в технологической сфере.

Россия в новом глобальном противостоянии теперь обязана двигаться только вперед и вверх, обретая суверенитет и постоянно увеличивая свою экономическую и научно-техническую мощь, как это было во времена холодной войны ХХ века, потому что в случае остановки экономики или свертывания достижений последних лет в области безопасности, а также суверенизации финансов Россия навсегда перестанет быть субъектом как мировой экономики, так и мировой политики. В логике борьбы за сохранение гегемонии нанесение показательного удара по одному из противников будет фактором устрашения для остальных.

Россия обязана воспользоваться этой уникальной и негативной для противников ситуацией. Крайне важно сейчас направить все усилия на дальнейшую суверенизацию экономики и финансовой сферы, формировать механизмы и программы поддержки научных исследований и создания собственных технологий, производить современную продукцию и трансформировать социокультурное пространство.

Как когда-то в ХХ веке достижения и прорывы в науке и технике, включая космос, атомную энергетику и информационные технологии, стали результатом противостояния и конкуренции двух великих держав, СССР и США, сейчас Россия может сыграть свою важную роль в цивилизационном развитии.